Já publiquei um post em 2019 falando sobre esse assunto.

https://viversempressa.com/2019/06/16/filhos-e-dinheiro-como-temos-lidado/

Passado dois anos, vim atualizar o que tenho feito com as crianças.

Minhas filhas atualmente estão com 4 e 6 anos.

Eu ainda não dou mesada para elas.

O que faço é preparar o terreno para poder plantar sementes no momento certo:

A importância de esperar e sentir alegria enquanto espera

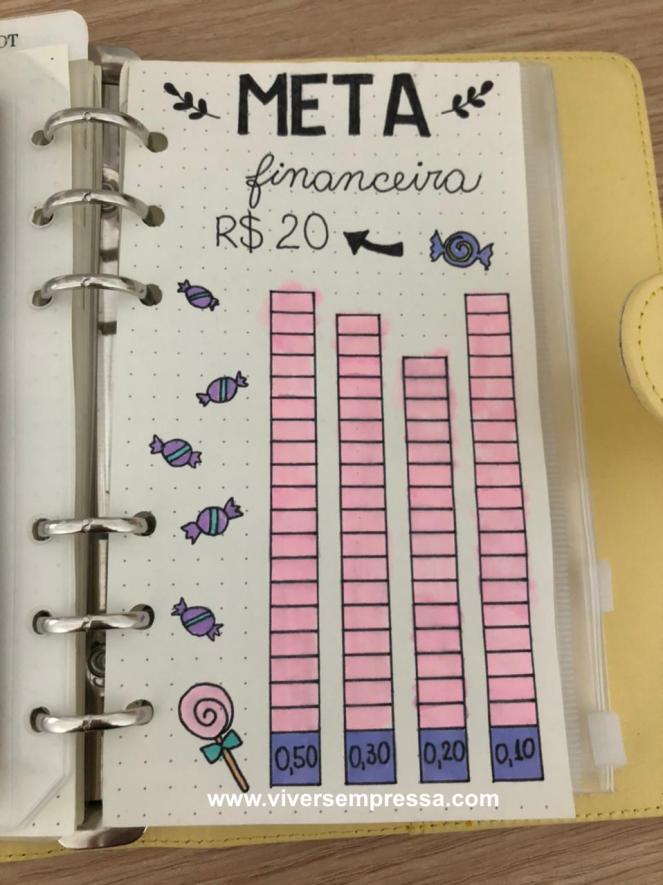

Eu tenho uma agenda em que coloco as minhas metas.

E resolvi acrescentar algumas páginas e envelopes para que elas também pudessem participar dessa construção das metas.

Para que fique mais fácil o entendimento para elas, elaboramos metas coletivas para que todos pudessem se divertir juntos. E com isso, elas criaram 3 metas: juntar moedinhas pra comprar doces, fazer uma pequena viagem de fim-de-semana, e ir de novo ao Parque da Turma da Mônica.

Toda moedinha que aparecia em casa, elas acrescentavam no envelope das balas e pintava um quadradinho. Elas sabem que quanto mais quadradinhos coloridos, mais próximo da meta estamos.

Veja que não estamos falando de preço aqui. Vinte reais é um valor pequeno, que eu poderia simplesmente ir na doceria e comprar balas. Mas o que estou fazendo aqui com minhas filhas é o exercício da espera, de sentir alegria enquanto tenta alcançar a meta. Elas pulam de alegria toda vez que abrimos a agenda, pois sabem que a meta está cada vez mais próxima. Como o valor é simbólico, sempre conseguimos alcançar essa meta relativamente rápido.

Enquanto esperamos esse dia especial chegar, elas gostam de conversar entre si sobre quais doces irão comprar, como irão dividir, etc.

Eu acho essa “espera” muito saudável.

Na foto abaixo, todos os quadradinhos já haviam sido pintados por elas, ou seja, meta alcançada.

Já para a meta da viagem de fim-de-semana, todo início do mês, separamos uma quantia para que elas possam colocar no envelope da viagem. Como há 2 metas (a viagem de fim-de-semana e o Parque da Turma da Mônica), expliquei que começaríamos com a meta da viagem, e somente depois de alcançarmos esta meta, partiríamos para a meta do Parque.

Essa meta de ir no Parque da Turma da Mônica ainda não foi iniciada, por isso a página está em branco, mas o importante é que elas folheiam as páginas e ficam sonhando.

Eu quero que elas entendam que não dá pra fazer tudo de uma vez, precisamos priorizar as metas.

Primeiro tentamos a meta mais fácil (a da bala), depois a metas que temos mais vontade (a viagem de fim-de-semana) e por último a meta que pode esperar um pouco mais (a do Parque da Turma da Mônica, pois elas já foram).

Acho importante saber esperar e aprender a sentir alegria na espera (e não frustração).

Afinal, a espera é um exercício, assim como nós, adultos, também precisamos praticar.

Ensinar que quem guarda sempre tem

Esse é o nosso lema em casa, pra tudo.

Se elas pedem para brincar de barbante, peço para usar o que precisam e guardar na gaveta o que não for usar.

Se querem brincar de cola, entrego o pote, e digo para elas usarem o necessário.

E como sempre falo “quem guarda sempre tem”, elas estão aprendendo naturalmente que tudo bem usar, consumir, comprar. O problema está no desperdiçar.

A importância de saber sobre juros compostos

Particularmente falando, acho um pouco cedo ensinar sobre dinheiro. Sei que há pais que ensinam os filhos bem cedo, mas eu ainda prefiro esperar um pouco mais.

Há pouco tempo, comprei um cofrinho para elas, mas as moedinhas viraram brinquedos e elas sumiram com metade dessas moedas. Ou seja, não estão prontas.

Mas isso não significa que não falamos sobre investimentos (eu e o marido) e elas acabam ouvindo bastante coisa, apesar de não entenderem absolutamente nada.

Em uma das conversas, tentei explicar sobre o conceito dos juros compostos para a minha filha mais velha, com o M&M que ela segurava firmemente nas mãos.

“E se eu falar que se você colocar nesta caixa amarela, os seus 30 M&Ms continuarão sendo 30 M&Ms. Mas que se você colocar os seus M&Ms na caixa certa, deixar por um tempo sem comer, eles podem virar 60 M&Ms?”

Os olhos dela brilharam. E ainda perguntou:

“Onde mamãe? Qual é a caixa que eu tenho que guardar para que eu tenha mais chocolates?”

Pronto, o conceito dos juros compostos foi plantado nela.

Eu falei para ela que no momento certo, eu iria apresentar a caixa que faz isso.

Neste momento, é isso que tenho feito com as crianças.

Daqui a 2 anos, eu volto para contar as novidades.

~ Yuka ~