Vou contar a minha experiência individual, então não considere isto como uma regra, são apenas devaneios pessoais.

Enquanto eu estava focada em FIRE (Financial Independence Retire Early), acumulando patrimônio, acreditava em uma linha de chegada, ou seja, conseguir alcançar um determinado valor de patrimônio.

Essa linha de chegada era como se fosse um grande divisor de águas, como se fosse o pico de uma montanha, o meu destino final, o fim de todos os problemas, o nirvana.

Eis que o patrimônio cresce e chego no valor que eu havia determinado, e aí descubro que depois da montanha… somente há mais montanhas.

A vida segue, as pessoas continuam ocupadas, cada um vivendo as alegrias e as dificuldades da vida.

Há os que confortavelmente vivem de renda. Há também os que decidem mudar de emprego. Alguns reduzem a jornada de trabalho, e outros, continuam trabalhando.

Se antes não via a hora de ser FIRE, hoje, a única coisa que desejo é que o tempo passe bem devagar, para que eu possa curtir a vida.

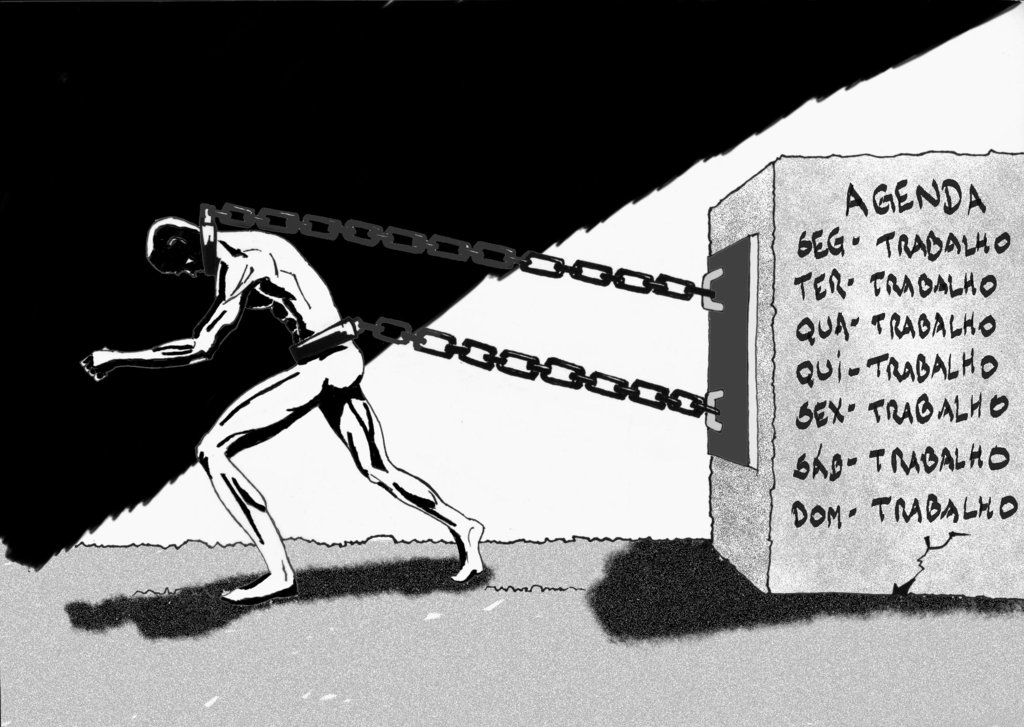

Passei a enxergar o trabalho de outra forma, vejo que trabalhar me faz bem.

Curtir a vida é aproveitar minhas filhas pequenas que amam estar comigo. Curtir meu casamento que é tão bom. Estar em companhia dos amigos. Curtir a vida sem sentir dores no corpo.

Isso só reafirma como o dinheiro não é e nem pode ser o centro da vida.

Ele deve ser a ferramenta que facilita, que traz conforto, segurança. Ele nos liberta de ambientes tóxicos, colegas tóxicos, de chefes assediadores (ou de subordinados assediadores), de sofrimento, de fazer algo que está contra os nossos princípios.

Acumular dinheiro faz com que alguns problemas desapareçam aos poucos… o medo de passar necessidade na aposentadoria, de não ter um atendimento decente no momento de alguma doença séria, o medo de ser demitido, de não ter comida na mesa, a situação política do país, o sobe e desce da economia, desemprego, inflação.

Ter dinheiro significa poder morar em um lugar mais seguro, ter tranquilidade para ter uma folga mental que faz querer viver mais tempo e com saúde. E viver mais tempo significa querer dormir melhor, melhorar a alimentação, pensar mais no bem estar, estreitar as amizades, fazer as pazes com o passado e ser saudável, já que a intenção é viver bem e por bastante tempo.

As dificuldades financeiras vão ficando para trás, e com isso alguns medos e ansiedade também vão sendo eliminados, o que faz com que consigamos focar em outras áreas da vida.

No meu caso, a independência financeira permitiu que eu parasse de ficar pensando no futuro e começasse a focar mais no presente.

O foco no presente veio também em momento oportuno, pois na pandemia, minha saúde mental deteriorou, afinal, ansiedade nada mais é do que ter excesso de futuro pelo que ainda não aconteceu, e excesso de pesadelos pelo que já aconteceu. É o medo de perder o controle.

Apesar de estar bem hoje, sei que preciso estar atenta para colocar a minha saúde em primeiro lugar.

Se antes eu justificava que precisava pensar no futuro devido a instabilidade financeira, hoje, não preciso mais ter essa preocupação, o que faz com que eu não tenha mais desculpas que eu dava para mim mesma.

Continuo gostando de economizar, afinal, não é porque não preciso pensar em dinheiro, que vou rasgar dinheiro, mas já não conto as moedas como gostava de contar antes, tanto em relação às quantias que sai (gastos) como não me importo mais com a quantia que entra (renda passiva).

Também comecei a gastar mais em lazer (livros, restaurantes, viagens etc), em conforto (carro, lava-louça, robô aspirador, etc), em saúde (plano de saúde melhor, natação, psicólogo, etc).

Parei de acompanhar o mercado financeiro, não sei mais as altas ou baixas da bolsa de valores, eu só junto tudo no início do mês (parte do meu salário e o que entra de renda passiva na conta da corretora) e invisto em algo de valor. É simples e monótono, assim como deve ser.

Só de parar de fazer esse acompanhamento mensal, já me deu uma boa desestressada, afinal, eu não preciso desse dinheiro investido hoje, não é o meu sustento ainda, então o que eu quero é que ele fique muito tempo adormecido para que os juros compostos faça o seu trabalho.

~ Yuka ~